L’analisi di bilancio per indici ti aiuta a trattare con le banche o a capire quello che è successo in un’azienda. Non fartela sfuggire, sarebbe molto più di un peccato.

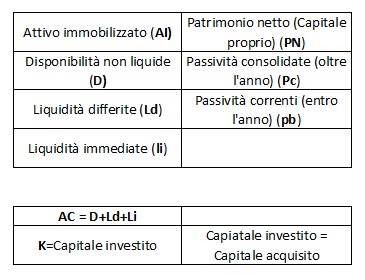

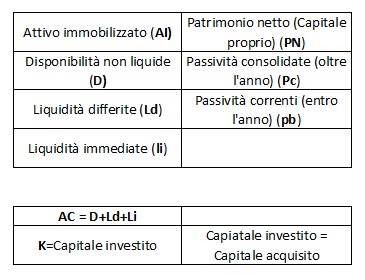

Analisi di bilancio per indici e stato patrimoniale riclassificato

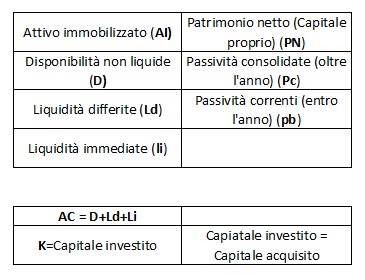

Prendi lo stato patrimoniale e lo riclassifichi in base a questo schema.

Comincia con la struttura finanziaria, per vedere prima di tutto come hai speso i tuoi soldi. Alla fine dell’anno sei rigido o sei liquido? Questo è il dilemma della struttura finanziaria. Non è Shakespeare ma è la tua azienda. Comincia l’analisi di bilancio per indici. Seguimi.

Elasticità del capitale investito

Attivo circolante/Capitale investito (AC\K).

Risultato che tende a 0: struttura finanziaria rigida, al contrario se tende a 1.

Liquidità del capitale investito

Liquidità (differita + immediata) / Capitale investito

Più è vicino a 1, più sei liquido.

Patrimonio netto e altre passività

Vediamo le passività: Patrimonio netto + Passività consolidate/Capitale investito

Se tendi a 1 hai investito tutto in qualcosa di fisso e sei rigido.

Mentre al contrario, Passività correnti/Capitale acquisito se hai un valore tendente a 1, ti lascio immaginare le conclusioni.

Capitale investito in azienda

Ti ho detto che gli indici di bilancio si basano su rapporti tra grandezze per avere informazioni significative. Ti faccio notare quanto segue.

Il capitale acquisito è uguale a quello investito, cioè attivo=passivo, compreso l’utile o la perdita a pareggio a destra o a sinistra, poiché non si dovrebbe acquisire mai qualcosa che non si utilizza nel processo produttivo. K = K.

Disponibilità liquide

Dalle disponibilità non liquide D devi togliere l’eventuale scorta di sicurezza e metterla nelle immobilizzazioni. Siccome la scorta deve esserci sempre, in quanto di sicurezza, non la vendiamo mai e ci resta sempre sul groppone. E’ un’immobilizzazione.

Immobilizzazioni nette

Le immobilizzazioni (AI) devono essere nette, crediti e debiti a lungo termine devono essere quelli reali e non solo quelli iscritti in bilancio.

Solidità patrimoniale

Patrimonio netto (PN)/Capitale sociale (CS)

Il patrimonio netto è tuo e anche il capitale che è un suo sottoinsieme. In inglese si chiama Equity. Ma la suddivisione delle poste è importante. Il capitale è il nocciolo del patrimonio.

Il capitale non esiste in azienda, i soldi non stanno per forza in un cassetto o in banca. Il capitale di solito è già speso ed esiste come quota ideale del patrimonio, un po’ come i millesimi in un condominio. Ci sono ma non li puoi vedere ne toccare, devi solo pagare.

Valori dell’indice:

Pari a 1 non hai riserve di capitale. Hai solo quanto versato dai soci. Oppure le riserve sono state usate per coprire perdite passate. Ok?

> 1: hai delle riserve e questo a gli occhi dei tuoi finanziatori è sempre una cosa positiva.

< 1: Stai inguaiato

Analisi di bilancio per indici, la situazione finanziaria

La struttura finanziaria vista finora ti dice se sei liquido. La situazione finanziaria entra più in dettaglio e ti mostra la composizione della liquidità. Più sei liquido infatti, più fai in fretta a pagare quando ce n’è bisogno. Piace alle banche.

Indice di liquidità

Liquidità differite + Liquidità immediate/Passività correnti

Come vedi, i soldi che hai in tasca sono nelle liquidità immediate, non nei crediti da incassare (Liquidità differite). Le passività correnti sono tutti i debiti che scadono da oggi fino alla fine dell’esercizio successivo. Ne consegue che il valore dovrebbe essere almeno pari a uno.

Nell’analisi di bilancio per indici, sono importanti gli indici di liquidità Un’azienda può avere una bassa redditività ma non una bassa liquidità. La liquidità ti permette di sopravvivere.

Indice di disponibilità

Attivo circolante (AC)/Passività correnti (pb)

Se l’attivo è soprattutto immobilizzato (capannone, automezzi, e altro) hai poco ricircolo e quando chiedi un prestito magari puoi offrire molte garanzie, ma non puoi far vedere che sei bravo a vendere o che i tuoi clienti pagano in tempi giusti. E questo è un problema per le banche.

Quando vai in banca ti auguri che questo indice abbia un valore pari 2. Se non è così ci vai lo stesso in banca, per carità, ma ne devi tenere conto quando fai la trattativa.

Indice di auto copertura dell’attivo immobilizzato

Patrimonio netto/Attivo immobilizzato

Risponde alla domanda: tutte le immobilizzazioni le hai comprate con soldi tuoi?

Valori:

> 1 : Il patrimonio non solo copre gli attivi fissi ma anche parte del circolante (ti è più facile chieder soldi)

< 1: Condizioni di squilibrio: hai fatto debiti anche per le immobilizzazioni (non c’è nulla di male, basta però che paghi le rate dei prestiti o rientri dagli sconfinamenti). Un conto infatti è la liquidità, un conto è la redditività.

Finora abbiamo visto gli indici ma l’altra faccia della medaglia degli indici della situazione finanziaria è il margine della situazione finanziaria. Come si calcola? Semplice si sostituisce alla divisione la sottrazione. Così:

Margine di tesoreria

Liquidità differite + Liquidità immediate – Passività correnti

Capitale circolante netto

Attivo circolante (AC) – Passività correnti (pb)

Margine di struttura

Patrimonio netto – Attivo immobilizzato

Analisi di bilancio per indici, la velocità finanziaria

La velocità finanziaria è misurata dagli indici del ciclo finanziario.

Per avere soldi infatti occorrono due cose:

– vendere a qualcuno;

– farsi pagare il prima possibile.

Il calcolo della velocità finanziaria è collegato alla rotazione delle risorse. Detto altrimenti, dipende da quanto velocemente vendi le merci e in quanto tempo incassi i crediti. Ecco gli indici principali che misurano la velocità finanziaria.

Indice di rotazione del capitale investito

Ricavi di vendita (RV)/Capitale investito medio

Il significato è questo: dispongo di un certo capitale e utilizzandolo ottengo certi risultati in termini di vendite. Minore è l’importo del capitale, maggiore è l’utile, più sono bravo a fare soldi e più velocemente li incasso.

Al denominatore si può anche includere il solo capitale investito nella gestione caratteristica, togliendo gli investimenti finanziari e le liquidità da investire. Il quoziente è un risultato che può essere scomposto in altri indici.

Indice di rotazione del capitale circolante lordo

Ricavi di vendita (RV)/Capitale circolante lordo

Indice di rotazione delle scorte

Ricavi di vendita (RV)/(Rim, iniziali + Rim. Finali)/2

Indice di rotazione dei crediti commerciali

Ricavi di vendita (RV)/Consistenza media crediti commerciali

Questi che hai appena visto sono gli indici principali, ma ce ne sono altri “minori”.

Periodo di giacenze materie in magazzino

Valore medio materie/ Valore medio materie + Acquisti materie *365

Durata della dilazione media ottenuta dai fornitori

Valore medio debiti verso fornitori/Acquisti nel periodo * 365

Durata della dilazione media concessa ai clienti

Valore medio dei crediti vs. clienti/Vendite del periodo * 365

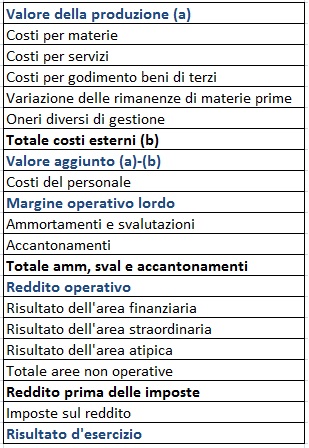

Analisi di bilancio, redditività operativa

Riclassifica il conto economico in questo modo (anche se esistono altri modi).

Non perdere d’occhio lo stato patrimoniale riclassificato già visto in precedenza, ne avrai bisogno. Infatti usando il capitale, produci e vendi quindi puoi misurare la redditività operativa.

Procedi sempre con una serie di domande da porti, che nel controllo di gestione (non solo nell’analisi di bilancio) procedono sempre dal generale al particolare.

Progettare un sistema di controllo di gestione richiede alcuni passi logico-deduttivi

Ho investito, quale è il ritorno globale?

ROE = Reddito netto/Patrimonio netto medio

Approfondiamo la composizione della redditività globale andando a cogliere la redditività operativa in senso stretto.

ROI = Reddito operativo/Capitale investito nella gestione caratteristica

Il denominatore ha un valore medio. Come si vede vado a stringere il cerchio dell’analisi. Se sto parlando di reddito operativo cioè dell’attività tipica dell’impresa, del suo “core business”, allora questo ROI si compone di altre due grandezze:

– il ritorno sulle vendite (perché non fai beneficenza suppongo);

– il tasso di rotazione del capitale investito perché prima compro e investo, poi vendo e disinvesto, nel mezzo passa un certo tempo e il tempo si sa è denaro.

Quindi avremo una redditività operativa data da:

– ROS = Reddito operativo/Ricavi di vendita (non sono la stessa cosa guarda figura)

– Rotaz. cap. invest = Ricavi di vendita/Cap. medio investito gestione caratteristica

I valori medi riportati negli indici sono espressione della media del valore a inizio anno e fine anno di gestione.

La redditività operativa è importante ma la liquidità lo è ancora di più perché vendere senza incassare non è garanzia di solvibilità dei propri debiti.